En esta nota vamos a hablar sobre la liquidación del IVA. Primero mencionaremos algunas características de este impuesto, a modo de introducción y luego explicaremos cómo se hace la liquidación del mismo y qué tenemos que tener en cuenta a la hora de presentar la declaración jurada. ¡Seguí leyendo!

¿Qué es el IVA?

IVA significa Impuesto al Valor Agregado. Es una carga fiscal sobre el consumo, que el estado argentino cobra de forma indirecta a través del vendedor en el momento de toda transacción comercial.

¿Qué características tiene el IVA?

Como todo impuesto tiene origen en una ley, en este caso, ley 20.631. Como sabemos, la legalidad es un principio constitucional que deben cumplir todos los impuestos. Esto significa que nuestra Constitución Nacional establece que únicamente las leyes dan origen a los impuestos, es decir no hay impuesto sin ley.

Algunas características que podemos mencionar del IVA:

- Es Indirecto, ya que el sujeto que ingresa el impuesto no es el sujeto sobre quien recae la obligación tributaria, es decir es un impuesto trasladable. Quien lo abona realmente siempre el consumidor final.

- Es Real, puesto que no toma en consideración los aspectos personales de cada contribuyente

- Plurifásico, por aplicarse en todas las etapas de producción y distribución

- No acumulativo, dado que se puede deducir en cada etapa el impuesto pagado en la etapa anterior.

¿Qué se encuentra alcanzado por el Impuesto al Valor Agregado?

En términos generales, resultan alcanzados por el IVA (Impuesto al Valor Agregado):

a) Las ventas de cosas muebles situadas o colocadas en el territorio del país.

b) Las obras, locaciones y prestaciones de servicios realizadas en el territorio de la Nación.

c) Las importaciones definitivas de cosas muebles.

d) Las prestaciones realizadas en el exterior cuya utilización o explotación efectiva se lleve a cabo en el país, cuando los prestatarios sean sujetos del impuesto por otros hechos imponibles y revistan la calidad de responsables inscriptos.

e) Los servicios digitales prestados por un sujeto residente o domiciliado en el exterior cuya utilización o explotación efectiva se lleve a cabo en el país, en tanto el prestatario no resulte comprendido en las disposiciones previstas en el inciso anterior.

¿Cómo se realiza la liquidación del IVA?

Para hacer la liquidación del IVA, lo primero que tenemos que tener en cuenta es que el IVA se liquida en forma mensual. Cada mes se debe presentar una declaración jurada donde se informa el total de ventas o prestaciones de servicios efectuadas y el total de compras realizadas por el contribuyente.

Se presenta por mes vencido. Es decir, la presentación del IVA correspondiente al mes de octubre, por ejemplo, vence en noviembre.

Hay distintas maneras de presentar la declaración jurada mensual:

Lo primero que hay que hacer es presentar la declaración jurada mensual. A través del servicio Portal IVA de ARCA se presenta el IVA Simple, que incluye el régimen de información de Compras y Ventas y la Declaración Jurada de IVA. Las rectificativas de períodos anteriores a Octubre 2025 se realizan a través del sistema Mis Aplicaciones WEB o por la plataforma SIAP, aunque son muy pocos los casos que pueden hacerlo de esta manera. <

Paso 1: Presentación de la Declaración Jurada

Lo primero que hay que hacer es presentar la declaración jurada mensual. A través del servicio Portal IVA de ARCA se presenta el IVA Simple, que incluye el régimen de información de Compras y Ventas y la Declaración Jurada de IVA. Las rectificativas de períodos anteriores a octubre 2025 se realizan a través del sistema Mis Aplicaciones WEB o por la plataforma SIAP, aunque son muy pocos los casos que pueden hacerlo de esta manera.

Paso 2: carga de información

En este paso, hay que ingresar y cargar la siguiente información

Monto de ventas (o prestaciones de servicios) neto, discriminado por actividad del contribuyente y por alícuota

La plataforma va a arrojar el cálculo del débito fiscal que corresponde de acuerdo al monto neto de ventas informado.

Monto de compras

Se ingresa el dato del neto de compras efectuadas de acuerdo a la alícuota correspondiente y el sistema hace el cálculo del crédito fiscal que corresponde a esas compras gravadas.

Informar montos de ventas y compras no gravadas

Es importante informar los montos de ventas y compras no gravadas para IVA porque es la forma de declarar montos que, si bien no están alcanzados o se encuentran exentos de IVA, justifican movimientos para el contribuyente.

Crédito fiscal

Aparte de lo liquidado de las compras, hay que ingresar el proveniente de las contribuciones patronales efectivamente abonadas.

Retenciones y percepciones

Hay que ingresar las retenciones y percepciones de IVA sufridas en el período que se liquida.

Saldos a favor

También hay que ingresar los saldos a favor de IVA provenientes de períodos anteriores, y para el caso que se haya utilizado el saldo a favor anterior de libre disponibilidad para compensar otros impuestos, esta compensación debe informarse.

Si el saldo de libre disponibilidad se usó para compensar otros impuestos, esa compensación debe informarse.

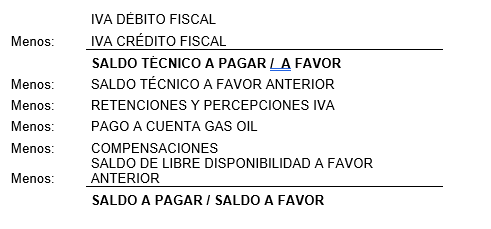

Entonces, el esquema completo de la liquidación del IVA

Resulta necesario siempre contar con los libros de IVA Ventas y Compras, donde se encuentren registradas la totalidad de ventas y compras, totalizando los montos de netos gravados, IVA débito fiscal y crédito fiscal. Estos libros, más allá de ser obligatorios desde un punto de vista fiscal, forman parte de nuestros papeles de trabajo al momento de confeccionar las declaraciones juradas.

Cabe aclarar que el saldo técnico a favor anterior surge de la diferencia a favor del contribuyente entre las compras y ventas, cuando el crédito fiscal originado en las compras es superior al débito fiscal originado en las ventas. Este saldo a favor solo puede trasladarse a favor de IVA o ser utilizado para pagar declaraciones juradas de IVA de períodos siguientes.

Por su parte, el saldo de libre disponibilidad surge de las retenciones y percepciones de IVA sufridas por el contribuyente. Cuando las retenciones y percepciones superan el saldo a ingresar (pagar), se origina el saldo a favor para el contribuyente. Este saldo de libre disponibilidad, a diferencia del saldo técnico, sí puede utilizarse para compensar con otros impuestos o el IVA también, de cualquier período, ya sea períodos ya vencidos o próximos a vencer.

Asiento de liquidación de IVA

Para este ejemplo vamos a suponer que el IVA Débito Fiscal (Ventas) es de $50,000, el IVA Crédito Fiscal (Compras) es de $30,000 y el IVA a Pagar es $20.000 ($50,000 – $30,000)

Entonces el asiento quedaría así:

| Cuenta | Debe | Haber |

| IVA Débito Fiscal | 50.000 | |

| IVA Crédito Fiscal | 30.000 | |

| IVA por Pagar (o IVA a Pagar) | 20.000 |

Se acredita «IVA Débito Fiscal» porque es el impuesto que la empresa cobró a sus clientes.

Se debita «IVA Crédito Fiscal» porque es el impuesto pagado en compras y que la empresa puede descontar.

La diferencia (IVA a pagar) se debita en «IVA por Pagar», reflejando la deuda con la AFIP.

Conclusión

Para realizar la liquidación del IVA lo primero que tenemos que tener en cuenta, es la importancia de tener un sistema que nos permita sistematizar la información. En nuestro sistema Xubio volcamos la totalidad de ventas y compras de un contribuyente correspondiente a un período determinado. El mismo sistema nos permite obtener el Libro IVA compras y ventas ya totalizado, de donde surgen los datos que cargaremos en la declaración jurada de IVA.

Posteriormente, presentamos el IVA Simple. Desde Xubio, se pueden descargar los archivos para hacerlo. Finalmente obtendremos así un importe final a pagar o a favor del contribuyente. Si te interesa saber más sobre nuestra solución de gestión, te invitamos a ingresar a xubio.com

Y si te gustó esta nota sobre la liquidación del IVA, te invitamos a calificarla y a compartirla en tus redes sociales.